一、基本概念

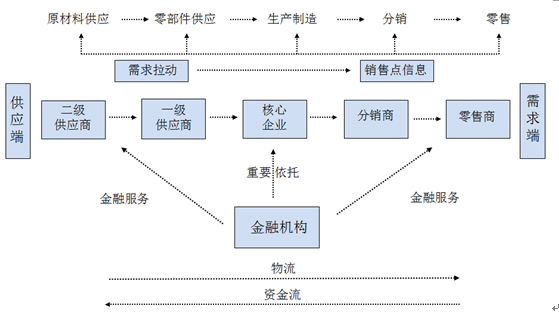

产业链是指贯通从产品设计到原材料和零部件供应、生产制造、分销、零售等过程,由核心制造企业、供应商、分销商、零售商等组成的网络。产业链金融是指以核心企业为依托,以真实贸易背景为前提,运用自偿性贸易融资的方式,通过对产业链上相关企业的信息流、资金流、物流的控制,降低资金风险,对产业链上下游企业提供的综合性金融产品和服务。

产业链金融业务的参与主体,可以归纳为四类:一是资金需求方,即产业链中处于从属、配角地位的核心企业的上下游配套中小企业;二是资金的供给方,主要是商业银行、企业集团财务公司、消费金融公司、保理公司、融资租赁公司、小贷公司、互联网金融公司等金融机构;三是中介服务机构,包括第三方交易平台、物流公司、仓储公司、信息化管理服务提供商等,是资金供需之外的第三方;四是监管机构,国内主要是人民银行、银监会、商务部、地方金融办等。

图1 产业链及产业链金融结构网络

二、国内产业链金融商业模式

随着参与主体、风控手段的多元化,产业链金融在商业模式上一直保持创新求变的态势,服务提供方已由商业银行扩展至保理公司、流通企业、电商平台、行业门户、信息化服务商及大型制造业集团等多类机构,并各自衍生出不同的特点与适应性。

1、商业银行服务模式

商业银行是国内产业链金融的先行者和深度参与者,国内产业链金融的发展是始于2006年深圳发展银行推出“供应链金融”品牌,并提出“1+N”模式(1家核心企业+N家上下游企业)。银行围绕核心企业,管理上下游中小企业的资金流和物流,并把单个企业的不可控风险转变为产业链企业整体的可控风险,主要强调通过核心企业批量为上下游企业提供融资、支付结算等多种金融服务。该模式实现了银行、核心企业与上下游企业的共赢,但在风险管理及跨组织合作方面存在内在的不稳定性。

2、电商服务平台模式

随着互联网的发展,电子商务改变传统的贸易方式,并带来了大量的在线支付结算、线上信贷、订单融资等需求,为产业链金融带来了发展机遇。电商平台服务模式是指电商平台通过获取买卖双方在其互联网平台上的大量交易信息,以及对库存、物流信息的共享掌握,根据上下游企业的需求为平台上的供应商和零售商提供金融产品与融资服务。以京东金融为例,其依托京东生态平台,逐渐发展出供应链金融、消费金融、众筹、财富管理、支付、保险、证券和金融科技服务8个版块,获得了支付、小贷、保理、基金销售、保险经纪等多项金融牌照,构建起相对完善的生态圈金融服务平台。

3、行业门户内嵌模式

行业门户作为所在行业信息与电子商务交流的入口,依靠其在行业内长期深耕和积累,拥有大量的行业客户和资源,通过资讯服务聚集客群,建立B2B电商平台提供特定行业的信息、数据研究服务、电子商务服务及其增值服务等,吸引同一产业链内的企业客户进行业务拓展与延伸,利用门户平台优势内嵌产业链金融,为平台上企业解决融资等问题。以上海钢联为例,上海钢联成立的钢银电商以在线交易为核心,整合第三方支付结算平台、多级监管的仓储物流平台记忆在线融资服务平台,从而形成钢铁生产企业、贸易企业、终端用户、仓储企业、加工企业、物流企业、银行、保险等多方共赢的“完美闭环”。

4、流通企业主导模式

流通企业主导模式是指产业链中负责运输和仓储管理业务的流通企业,凭借其常年与产业链上下游的深厚关系,通过物流活动参与到产业链运作中,利用GPS、RFID等物联网技术整合物流网络,链接资金提供方,为中小企业提供仓储融资、订单融资、保理等服务,成为产业链金融的主导者。

在产业链金融发展模式持续迭代演变过程中,不同领域的企业将自身业务特点与产业链金融发展要素相匹配,推动了产业链金融主体多元化,服务模式线上化、智能化,突破了以融资为核心的金融活动,转向以自身主体产业为基础,构建业务场景或交易平台,在嵌入金融服务,完善客户服务体系,优化产业链运营并实现金融增值。

|